Nếu như bạn mới bước chân vào nghề kế toán thì có lẽ nhiệm vụ tính toán mức chênh lệch tỷ giá này sẽ được tiến hành thực hiện không mấy suôn sẻ. Nhưng đây lại là một nghiệp vụ quan trọng sẽ gắn bó suốt cuộc đời sự nghiệp của mỗi kế toán viên vậy nên để hoàn thành công tác hạch toán tỷ giá này một cách hiệu quả thì bạn đừng bỏ lỡ những chia sẻ trong bài viết này nhé.

1. Nắm bắt nguyên tắc về chênh lệch tỷ giá

Để hạch toán chênh lệch tỷ giá hối đoái chuẩn xác, người kế toán viên cần phải hiểu rõ các nguyên tắc của việc chênh lệch tỷ giá là gì. Kiến thức này được thể hiện rất rõ trong các chương trình đào tạo nghiệp vụ kế toán cũng như trong quá trình hành nghề. Ở thời điểm mới bước chân vào nghề thì bạn cần thiết phải điểm lại những kiến thức đã học được về nguyên tắc chênh lệch tỷ giá.

Ngay sau đây, Bích Phượng sẽ cùng bạn “ôn lại bài cũ” qua những dòng thông tin chia sẻ bên dưới.

– Doanh nghiệp cần phải xem đồng thời những yếu tố sau trong sổ kế toán: tiền mặt, tiền được gửi trong Ngân hàng, Khoản cần thu, tiền đang chuyển, khoản phải trả.

– Toàn bộ những khoản chênh lệch về tỷ giá sẽ được nhìn nhận ngay ở trong doanh số đạt được nếu như có lãi hay chi phí tài chính nếu như bị thua lỗ ngay ở thời điểm phát sinh.

Trong trường hợp những doanh nghiệp có vốn điều lệ 100% của Nhà nước, ở giai đoạn trước hoạt động, nếu có thực hiện các công trình dự án mang tính trọng điểm tầm cỡ quốc gia, phục vụ cho những mục đích, nhiệm vụ ổn định nền kinh tế tầm vĩ mô, đảm bảo an ninh quốc phòng và được phân bố trong hoạt động tài chính, doanh thu, chi phí tài chính, được phản ánh tại TK 413 thì khoản chênh lệch tỷ giá này sẽ được tiến hành hoạt động dựa trên nguyên tắc riêng, đó là:

- Khoản lỗ của tỷ giá lũy kế sẽ được phân bố một cách trực tiếp thông qua TK413 để vào chi phí tài chính.

- Khoản lãi của tỷ giá lũy kế cũng được phân bố trực tiếp từ TK413 nhưng đi vào doanh thu của hoạt động tài chính

- Thời gian phân bố của các khoản trên sẽ tiến hành dựa trên quy định mà luật pháp ban hành, áp dụng với những loại hình doanh nghiệp có 100% vốn điều lệ thuộc sở hữu của Nhà nước.

– Các đơn vị doanh nghiệp cần đánh giá về tiền tệ gốc ngoại tệ trong từng khoản mục theo tỷ giá thực tế ở mọi thời điểm khi bản Báo cáo tài chính được lập. Những đơn vị dùng đến công cụ tài chính làm biện pháp dự phòng trường hợp xảy ra rủi ro hối đoái thì đều không được tiến hành đánh giá lại những khoản liên quan đến tiền tệ (vay, nợ).

– Những tài khoản chênh lệch về tỉ giá thì không được phép vốn hóa vào các tài sản đang dở dang.

2. Cách hạch toán chênh lệch tỷ giá hối đoái phát sinh trong kỳ

Thực hiện tuân thủ Thông tư 200/2014/TT-BTC, kế toán về chênh lệch tỉ giá hối đoái nếu là khoản phát sinh thì sẽ được hạch toán như sau:

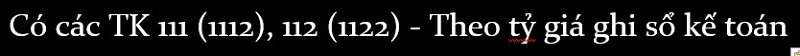

– Khi mua tài sản cố định, các hàng hóa, vật tư, các dịch vụ khác mà cần thanh toán bằng ngoại tệ thì người thực hiện cần ghi như sau:

Đây là những tỷ giá thực tế được giao dịch ngay trong ngày.

Nợ TK 635 – tỷ giá lỗ.

Có TK 515 – Lãi tỷ giá

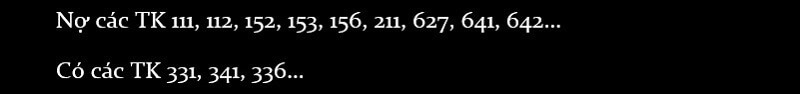

– Khi mua tài sản cố định, hàng hóa, vật tư, dịch vụ từ phía nhà cung cấp nhưng chưa thành toán, nếu như nhận nợ hoặc vay nợ bằng ngoại tệ thì người thực hiện cần dựa vào những giao dịch thực tế của ngày giao dịch mà ghi tương tự như gợi ý sau:

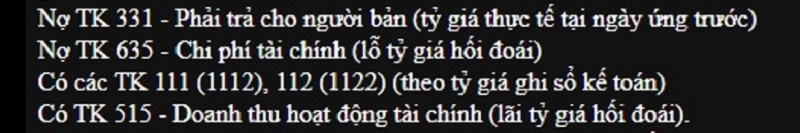

– Khi ứng tiền ngoại tệ trước cho bên bán để có thể mua tài sản cố định, dịch vụ, hàng hóa, vật tư thì cần thực hiện các công tác ghi chép chi tiết, chính xác như sau:

– Kế toán cần phản ánh rõ ràng số tiền ngoại tệ đã ứng ra trường cho bên bán dựa trên cơ sở của tỷ giá thực tế ngay tại thời điểm ứng tiền. Lúc này, hãy ghi như sau:

+ Các hàng hóa, vật tư, dịch vụ, tài sản có giá trị hàng hóa tương đương với số tiền ngoại tệ đã ứng cho phía người bán thì nhân viên kế toán khi hạch toán tỷ giá chênh lệch cần ghi như sau:

Kế toán viên tiến hành tỉ giá chênh lệch trong trường hợp ứng tiền trước

+ Trường hợp còn có nợ, kế toán viên ghi chép dựa vào thực tế ở thời điểm phát sinh tứ ngày tiến hành giao dịch. Ghi tương tự như trường hợp ngay trên, nhưng áp dụng cho thực tế của ngày giao dịch.

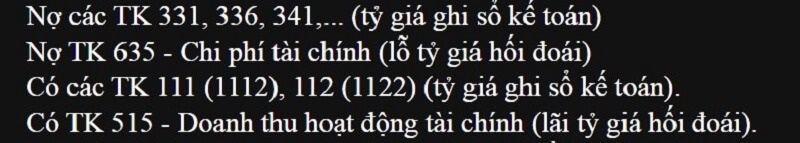

– Khi nợ được thanh toán bằng ngoại tệ, các loại nợ bao gồm: nợ vay, nợ nội bộ, nợ trả cho người bán, nợ thuê tài chính,… thì kế toán hãy ghi chép hạch toán như sau:

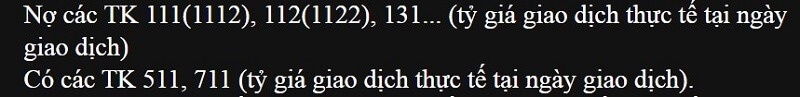

– Trong điều kiện có doanh thu hay nguồn thu nhập khác phát sinh bằng ngoại tệ thì dựa vào tỷ giá giao dịch trong ngày giao dịch, kế toán viên cần ghi chép các khoản như sau:

– Nếu nhận tiền ngoại tệ trước từ phía bên mua, kế toán cần đảm bảo yêu cầu phản ánh rõ ràng, cụ thể số tiền đã nhận đó đúng theo tỷ giá giao dịch ở thời điểm nhận và ghi vào sổ kế toán như sau:

Nợ các TK 111, 112 hoặc Nợ các TK 1112, 1122

Có TK 131 (Phải thu từ khách hàng)

Đồng thời, áp dụng trong trường hợp cần phải chuyển giao lại các dịch vụ, hàng hóa, vật tư, tìa sản cho bên mua, kế toán cần phải thực hiện đảm bảo đúng theo nguyên tắc sau đây:

+ Doanh thu, thu nhập tương ứng với số ngoại tệ đã ứng trước, cần ghi:

Nợ TK 131

Có các TK 511, 711

+ Doanh thu, thu nhập chưa được có tiền, kế toán viên cũng cần ghi các khoản Nợ, khoản Có tương tự như trên.

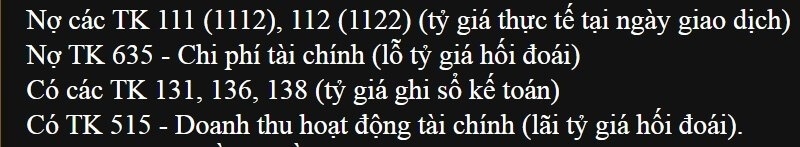

– Thu tiền nợ bằng ngoại tệ, kế toán cũng cần phải ánh đầy đủ các khoản Nợ, Có như sau:

Cách hạch toán chênh lệch tỷ giá phát sinh trong kỳ khá phức tạp và khó nắm bắt. Vì vậy, người kế toán viên cần phải hết sức thận trọng mỗi khi tiến hành hạch toán. Hãy đọc thật kỹ các nội dung trên và ghi nhớ chúng trong trí não của mình một cách thuần thục để không bị nhầm lẫn khi hạch toán tỷ giá chênh lệch bạn nhé.

Nguồn: simba.vn

Bài viết liên quan: